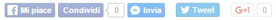

Le imprese che raggiungono le migliori performance ESG sono anche le più solide, quelle che presentano il minor rischio di credito: un fenomeno che trascende le dimensioni aziendali ma diventa più rilevante per le piccole e medie imprese, che risultano fino a 5 volte meno rischiose se adottano politiche di sostenibilità performanti». E’ una conferma che emerge dalla seconda edizione di ESG Connect, la ricerca di Cerved Rating Agency che ha confrontato le differenti probabilità di default medie associate ai vari profili di sostenibilità partendo da circa 18.000 imprese italiane alle quali ha assegnato un rating e da un numero consistente di società straniere.

L’analisi di ESG Connect, aggiornata con i dati di settembre 2022, «Ha riguardato oltre 3 milioni di datapoint relativi a campioni significativi ed equamente diversificati per dimensione e settore del tessuto industriale. Il risultato è un trend che si conferma anche nel 2022 per tutte le aziende, incluse le Corporate internazionali, benché le piccole imprese italiane siano caratterizzate da un maggiore rischio di credito medio: le società con valutazione ESG bassa hanno in media una probabilità di default dalle 2 alle 5 volte superiore a quella delle più virtuose. Ad esempio, nelle piccole imprese si va dal 7,25% di probabilità di fallire di chi non è sostenibile all’1,55% di chi invece lo è, mentre per le aziende medie e grandi che hanno un rating ESG la forbice va dal 3% allo 0,9% rispettivamente».

Presentando la ricerca, l’amministratore delegato di Cerved Rating Agency, Fabio Negri, ha evidenziato che «La transizione, ormai non più rinviabile, verso un’economia sostenibile si basa su investimenti in progetti e iniziative in grado di ridurre l’impatto ambientale, facilitare i rapporti tra gli stakeholder e migliorare il governo di impresa. Oggi però non ci si può più limitare ai proclami, occorre verificare se le scelte adottate hanno prodotto risultati positivi. E, in effetti, dai nostri studi e dal dialogo con i clienti notiamo un progressivo spostamento verso l’impegno in tal senso: la misurazione delle performance e degli impatti delle politiche ESG è un tassello fondamentale per contribuire a ridurre i fenomeni di greenwashing e raggiungere concretamente gli obiettivi dell’agenda climatica e sociale».

Secondo Andrea Mignanelli, amministratore D

Cerved Rating Agency ha sviluppato un approccio evoluto di soluzioni e valutazioni ESG per comprendere quali fattori ambientali, sociali e di governance possano tradursi in rischi e opportunità per le imprese e quale sia il loro impatto sugli elementi economico-finanziari, anche tenendo conto degli elementi che possono incidere sui modelli di business o sull’orientamento strategico delle aziende. A questo scopo, è stata definita una heatmap dei fattori di rischio ESG sui principali macrosettori industriali, così da avere un termometro della rilevanza specifica di alcune variabili e dice che «Rispetto alla dimensione ambientale, spiccano la gestione dei materiali e rifiuti pericolosi, le elevate emissioni di CO2 e l’inquinamento dei suoli e dell’aria, particolarmente significativi nel settore chimico, edilizio, dell’estrazione dei minerali, della produzione metallurgica e dell’Oil & Gas. Rispetto a quella sociale, i rischi di salute e le condizioni lavorative per le maestranze, l’impatto sulla comunità di riferimento e la sicurezza dei prodotti trasportati incidono sulle performance del settore logistico/shipping, retail, tessile, estrattivo e dell’Oil & Gas. Infine, la variabile governance è più rilevante nei settori maggiormente influenzati dal rispetto di regolamenti, licenze e permessi nonché da normative emergenti come la Tassonomia: tra i settori più a rischio, l’estrattivo e il real estate, mentre l’esposizione a corruzione, riciclaggio, frode e comportamenti anticoncorrenziali pesano sul sistema bancario e finanziario e sulle costruzioni».

Uno dei focus della ricerca riguarda la contestata tassonomia verde europea che classifica le attività economiche che possono dirsi sostenibili secondo specifici parametri e a cui devono fare riferimento finanziatori e investitori nel favorire la transizione ecologica. Negri spiega che «La tassonomia adottata dall’Unione Europea consente di definire in modo univoco quali siano gli investimenti sostenibili per contrastare il fenomeno del greenwashing. Tuttavia, la nostra ricerca mostra come al momento solo poco meno del 30% delle aziende italiane sia considerata ammissibile con tale Regolamento europeo, riducendo di fatto il numero delle imprese o segmenti di business che possano beneficiare dell’accesso agli strumenti di finanza sostenibile. E’ solo al momento ipotizzabile che le future evoluzioni della tassonomia porteranno a una riduzione di questo gap iniziale».

ESG Connect pubblica un’analisi di scenario dalla quale è possibile prevedere ricadute negative per diversi comparti industriali – i cosiddetti laggards: dai trasporti marittimi alla produzione di plastica, ferro, acciaio, energia da fonti fossili – mentre altri si vedranno avvantaggiati al 2030. La ricerca fa notare che «Sono i leaders, ovvero quelle imprese che offrono beni e servizi funzionali al raggiungimento degli obiettivi di Parigi in tema di surriscaldamento globale, il cui vantaggio competitivo risulterà in termini di minor rischio di default (-16% al 2025 e -23% al 2030) e maggiore accesso ai finanziamenti. Si va dalla produzione di energia elettrica da fonti rinnovabili a quella di batterie, all’efficientamento edilizio alle soluzioni data-driven per la riduzione di emissioni. Al contrario, la probabilità di default (stimata per effetto di un’analisi di stress) dei settori più esposti alla transizione green, cioè i laggards, è prevista aumentare del 10% al 2025 e del 16.4% al 2030. Per questo gruppo potrebbe delinearsi in termini generali un deterioramento significativo della qualità creditizia dovuto al calo della domanda per i prodotti o servizi offerti: in assenza di investimenti massicci, tali imprese potrebbero essere svantaggiate dalle difficoltà di allineamento alla tassonomia green nei prossimi anni».

Negri ricorda che «La globalizzazione ha progressivamente allungato le catene dal valore interconnettendo imprese eterogenee per modelli di business, economie di appartenenza e cultura aziendale. Un modello i cui limiti sono stati duramente evidenziati in questi anni dalle crisi indotte dai cambiamenti climatici, dalla pandemia e ora dalla guerra in Ucraina. Il crescente interesse dei consumatori verso prodotti e servizi sostenibili induce le filiere ad interrogarsi su come misurare la propria sostenibilità coinvolgendo tutti i propri fornitori. Secondo le nostre analisi questo percorso è avviato, ma ancora non maturo: solo il 40% delle imprese che presenta dati ESG sulle proprie filiere adotta un approccio strutturato, misurando le performance”.

La complessità e la forte connotazione globale delle catene del valore comporta un elevato impatto ambientale e in particolar modo di emissioni di gas clima-alteranti. Per ESG Connect «E’ fondamentale passare a un approccio di misurazione e monitoraggio e lo strumento utilizzabile è il tracciamento delle emissioni GHG (Scope 3, o emissioni indirette) generate da fonti non di proprietà o sotto il controllo diretto dell’impresa. Dalle evidenze emerse su un campione di società italiane ed estere è emerso tuttavia che solo un numero contenuto di imprese include all’interno delle proprie dichiarazioni non finanziarie il risultato di un esercizio di rendicontazione delle emissioni Scope 3: il 45% di quelle italiane, e il 55% a livello globale.

Se si rivolge l’analisi della supply chain oltre il mero impatto ambientale e si provano ad analizzare le modalità e gli strumenti di presidio adottati dalle imprese con riferimento agli ulteriori rischi derivanti dalla catena di fornitura, la ricerca evidenzia come «Solo una azienda su tre svolga un’attività di screening avanzato sulla propria catena di fornitura, considerando non solo elementi documentali ma effettuando valutazioni di tipo ESG e svolgendo attività di verifica mediante audit. Ciò impedisce ai principali stakeholder di un’impresa, principalmente intermediari finanziari, di effettuare una valutazione esaustiva circa l’impatto ambientale e i rischi complessivi lungo la catena del valore delle proprie controparti».